トップページ > くらし・環境 > 税金 > 申請・手続き > 各種申請申告様式のダウンロード > 法人県民税・法人事業税・特別法人事業税関係様式(申告書・別表)その1

ページ番号:195692

掲載日:2025年10月22日

ここから本文です。

法人県民税・法人事業税・特別法人事業税関係様式(申告書・別表)その1

このページでは法人県民税・法人事業税・特別法人事業税関係様式を掲載しています。

税率について

〔PDF〕法人県民税・事業税、特別法人事業税の税率について(PDF:342KB)

記載の手引について

- 〔PDF〕記載の手引(令和7年度版)(PDF:1,053KB)

目次一覧(令和7年度版)(エクセル:11KB) - 〔PDF〕記載の手引(令和6年度版)(PDF:820KB)

目次一覧(令和6年度版)(エクセル:11KB) - 〔PDF〕記載の手引(令和5年度版)(PDF:783KB)

目次一覧(令和5年度版)(エクセル:11KB) - 〔PDF〕記載の手引(令和4年度版)(PDF:877KB)

目次一覧(令和4年度版)(エクセル:11KB) - 〔PDF〕記載の手引(令和3年度版)(PDF:693KB)

目次一覧(令和3年度版)(エクセル:11KB) - 〔PDF〕記載の手引(令和2年度版)(PDF:650KB)

目次一覧(令和2年度版)(エクセル:11KB)

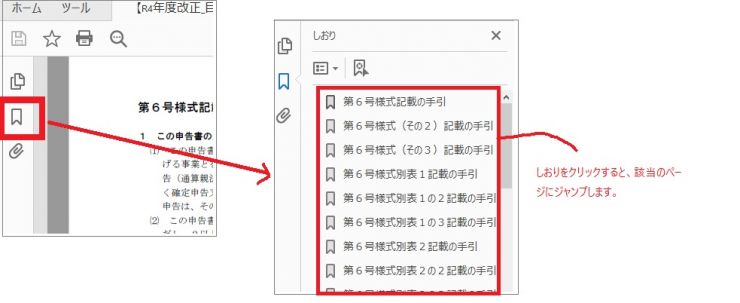

※ 目次の開き方

ホームページに掲載されていない過事業年度の様式が必要な場合は、所管の県税事務所にお問合せください。

関係様式(申告書・別表)

〔PDF1_1〕中間・確定・修正申告書(第6号様式)(令和7年4月1日以後開始事業年度用)(PDF:1,087KB)

〔PDF1_2〕中間・確定・修正申告書(第6号様式)(令和6年4月1日以後開始事業年度用)(PDF:711KB)

〔PDF1_3〕中間・確定・修正申告書(第6号様式)(令和4年4月1日以後終了事業年度用)(PDF:855KB)

〔PDF1_4〕中間・確定・修正申告書(第6号様式)(令和2年4月1日以後開始事業年度用)(PDF:1,053KB)

※ 令和2年3月31日以前に開始する事業年度の申告書が必要な場合は、所管の県税事務所にお問合せください。

|

説明 |

地方税法第72条の2第1項第1号又は第2号に掲げる事業を行う法人(同項第1号に掲げる事業と同項第2号に掲げる事業とを併せて行う法人を含み、同項第3号に掲げる事業を行う法人を除きます。)が、法人県民税・事業税・特別法人事業税について、確定申告・中間申告及び修正申告をする際に使用します。 |

|---|---|

|

受付期間 |

|

|

受付窓口 |

本社(埼玉県外に本社を有する法人にあっては、県内の支店等)の所在する区域を所管する県税事務所 |

|

添付書類 |

欠損金又は災害損失欠損金額の繰越控除を受ける場合は第6号様式別表9、利子割額の控除、充当又は還付を受けようとする場合は(平成27年12月31日までに支払いを受ける利子割額に限る)第9号の2様式及び第9号の3様式、2以上の都道府県に事務所等を有する法人は第10号様式、連結法人及び連結法人であった法人については第6号様式別表1の3、通算法人及び通算法人であった法人については第6号様式別表1の提出が必要となります。 また、外形標準課税対象法人(資本金1億円超の株式会社、有限会社等)については、第6号様式別表5の2、第6号様式別表5の3、第6号様式別表5の4、第6号様式別表5の5の提出が必要です。(別表5の3~別表5の5は、埼玉県内に本店のある法人のみ提出が必要です。)その他、必要に応じて、添付すべき様式があります。 |

|

備考 |

※ 中間申告額が前事業年度の確定税額を基礎として算出した申告額(以下、「予定申告額」)を超える場合には、第6号の3様式により予定申告額を申告してください。(中間申告額による申告はできません。) |

〔PDF2_1〕中間・確定・修正申告書(第6号様式)(その2)(令和7年4月1日以後開始事業年度用)(PDF:1,144KB)

〔PDF2_2〕中間・確定・修正申告書(第6号様式)(その2)(令和6年4月1日以後開始事業年度用)(PDF:1,180KB)

〔PDF2_3〕中間・確定・修正申告書(第6号様式)(その2)(令和4年4月1日以後終了事業年度用)(PDF:735KB)

〔PDF2_4〕中間・確定・修正申告書(第6号様式)(その2)(令和2年4月1日以後開始事業年度用)(PDF:1,014KB)

|

説明 |

地方税法第72条の2第1項第3号に掲げる事業を行う法人(同項第1号又は第2号に掲げる事業と同項第3号に掲げる事業とを併せて行う法人及び同項第1号に掲げる事業、同項第2号に掲げる事業及び同項第3号に掲げる事業を併せて行う法人を含みます。)が、令和2年4月1日以後に開始する事業年度の確定申告・中間申告及び修正申告をする際に使用します。 |

|---|---|

|

受付期間 |

|

| 受付窓口 |

本社(埼玉県外に本社を有する法人にあっては、県内の支店等)の所在する区域を所管する県税事務所 |

|

添付書類 |

欠損金又は災害損失欠損金額の繰越控除を受ける場合は第6号様式別表9、2以上の都道府県に事務所等を有する法人は第10号様式、連結法人及び連結法人であった法人については第6号様式別表1の3、通算法人及び通算法人であった法人については第6号様式別表1の提出が必要となります。 また、外形標準課税対象法人(資本金1億円超の株式会社、有限会社等)については、第6号様式別表5の2、第6号様式別表5の3、第6号様式別表5の4、第6号様式別表5の5の提出が必要です。(別表5の3~別表5の5は、埼玉県内に本店のある法人のみ提出が必要です。)その他、必要に応じて、添付すべき様式があります。 |

|

備考 |

※ 中間申告額が前事業年度の確定税額を基礎として算出した申告額(以下、「予定申告額」)を超える場合には、第6号の3様式(その2)により予定申告額を申告してください。(中間申告額による申告はできません。)

「記載の手引について」の項目へ |

〔PDF3_1〕中間・確定・修正申告書(第6号様式)(その3)(令和7年4月1日以後開始事業年度用)(PDF:1,394KB)

〔PDF3_2〕中間・確定・修正申告書(第6号様式)(その3)(令和6年4月1日以後開始事業年度用)(PDF:1,435KB)

〔PDF3_3〕中間・確定・修正申告書(第6号様式)(その3)(令和4年4月1日以後開始事業年度用)(PDF:919KB)

|

説明 |

|

|---|---|

|

受付期間 |

|

| 受付窓口 |

本社(埼玉県外に本社を有する法人にあっては、県内の支店等)の所在する区域を所管する県税事務所 |

|

添付書類 |

欠損金又は災害損失欠損金額の繰越控除を受ける場合は第6号様式別表9、2以上の都道府県に事務所等を有する法人は第10号様式、連結法人及び連結法人であった法人については第6号様式別表1の3、通算法人及び通算法人であった法人については第6号様式別表1の提出が必要となります。 また、外形標準課税対象法人(資本金1億円超の株式会社、有限会社等)については、第6号様式別表5の2、第6号様式別表5の3、第6号様式別表5の4、第6号様式別表5の5の提出が必要です。(別表5の3~別表5の5は、埼玉県内に本店のある法人のみ提出が必要です。)その他、必要に応じて、添付すべき様式があります。 |

|

備考 |

※ 中間申告額が前事業年度の確定税額を基礎として算出した申告額(以下、「予定申告額」)を超える場合には、第6号の3様式(その3)により予定申告額を申告してください。(中間申告額による申告はできません。)

「記載の手引について」の項目へ |

〔PDF4〕外国法人の法人税割額に関する計算書(第6号様式別表1の2)(PDF:109KB)

|

説明 |

埼玉県内に恒久的施設を有する外国法人が平成28年4月1日以後に開始する事業年度の申告をする際に申告書に添付します。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出している県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF5〕控除対象還付法人税額又は控除対象個別帰属還付税額の控除明細書(第6号様式別表2の5)(PDF:273KB)

|

説明 |

次の場合に、第6号様式、第6号様式(その2)、第6号様式(その3)又は第8号様式の申告書に添付します。

※平成30年3月31日以前に開始した事業年度又は連結事業年度において生じた控除対象還付法人税額又は控除対象個別帰属還付税額は9年を超えて繰越すことはできません。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出している県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF6_1〕所得金額に関する計算書(第6号様式別表5)(令和7年4月1日以後開始事業年度用)(PDF:785KB)

〔PDF6_2〕所得金額に関する計算書(第6号様式別表5)(令和6年4月1日以後開始事業年度用)(PDF:677KB)

〔PDF6_3〕所得金額に関する計算書(第6号様式別表5)(令和6年3月31日以前終了事業年度用)(PDF:553KB)

|

説明 |

一定の法人(社会保険診療所得のある医療法人等、外国に恒久的施設を有する法人、非課税事業とその他の事業を併せて行う法人、特定目的会社又は投資法人など)が法人事業税の申告を行う際に、申告書に添付します。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF7〕収入金額に関する計算書(電気供給業及びガス供給業)(第6号様式別表6)(PDF:436KB)

|

説明 |

電気供給業及びガス供給業を行う法人が課税標準となる収入金額の計算を行う際に、申告書に添付します。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF8〕収入金額に関する計算書(生命保険業)(第6号様式別表7)(PDF:86KB)

|

説明 |

生命保険業を行う法人が課税標準となる収入金額の計算を行う際に、申告書に添付します。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF9〕収入金額に関する計算書(損害保険業又は少額短期保険業)(第6号様式別表8)(PDF:106KB)

|

説明 |

損害保険業又は少額短期保険業を行う法人が課税標準となる収入金額の計算を行う際に、申告書に添付します。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF10〕欠損金額等及び災害損失欠損金額の控除明細書(第6号様式別表9)(PDF:437KB)

|

説明 |

法人事業税において、欠損金額又は個別帰属欠損金額の繰越控除の適用を受けようとする際に申告書に添付します。 当該事業年度開始の日前10年以内に開始した事業年度に生じた欠損金額若しくは個別欠損金額又は災害損失欠損金額で、過去に繰越控除を受けな かった金額(前期分の⑤の欄の金額)を古い事業年度の分から順次記載してください。 ただし、平成30年3月31日以前に開始した事業年度に生じた欠損金額若しくは個別欠損金額又は災害損失欠損金額については、当該事業年度開始の日前9年以内に開始した事業年度に生じたものに限ります。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF11〕認定事業適用法人の欠損金額等の控除の特例に関する明細書(法72条の2第1項第1号第3号に掲げる事業)(第6号様式別表9の2)(PDF:141KB)

|

説明 |

法人事業税において、認定事業適応法人の欠損金の損金算入の特例の適用を受けようとする際に申告書を添付します。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF12〕更正欠損金額等及び民事再生等評価換えが行われる場合の再生等欠損金額等の控除明細書(第6号様式別表10)(PDF:325KB)

|

説明 |

会社更生法による場合及び民事再生法による資産の評価換えがある場合に添付します。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF13〕民事再生等評価換えが行われる場合以外の再生等欠損金額等及び解散の場合の欠損金額等の控除明細書(第6号様式別表11)(PDF:379KB)

|

説明 |

民事再生等による債務免除等があった場合又は解散の場合の欠損金額を損金算入する際に申告書に添付します。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF14〕適格組織再編成等が行われた場合の調整後の控除未済欠損金額等の計算に関する明細書(第6号様式別表12)(PDF:646KB)

|

説明 |

適格合併等が行われた場合の調整後の控除未済欠損金額等の計算を行う場合に添付します。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF15〕合併等前二年以内適格合併等が行われていた場合の特定資産譲渡等損失額の計算に関する明細書(第6号様式別表13)(PDF:645KB)

|

説明 |

法人税法施行令第112条第5項第1号<適格合併等による欠損金の引継ぎ等>に規定する特定資産譲渡等損失額となる金額の計算を行う場合において、同条第7項に規定する場合に該当する場合に添付します。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF16〕共同事業を営むための適格組織再編成等に該当しない場合の引継対象未処理欠損金額等又は控除未済欠損金額等の特例に関する明細書(第6号様式別表13の2)(PDF:722KB)

|

説明 |

法人税法施行令第113条第1項<引継対象外未処理欠損金額の計算に係る特例>の規定の適用を受ける場合に添付します。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF17〕事業を移転しない適格組織再編成等が行われた場合の控除未済欠損金額等の特例に関する明細書(第6号様式別表13の3)(PDF:599KB)

|

説明 |

法人税法施行令第113条第5項<控除未済欠損金額の計算に係る特例>の規定の適用を受ける場合 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF18〕予定申告書(第6号の3様式)(PDF:938KB)

|

説明 |

法人県民税・事業税、特別法人事業税について、法第72条の2第1項第1号又は第2号に掲げる事業を行う法人(同項第1号に掲げる事業と同項第2号に掲げる事業とを併せて行う法人を含み、同項第3号に掲げる事業を行う法人を除きます。)が前事業年度の確定税額を基礎として中間申告をする際に使用します。 |

|---|---|

|

受付期間 |

事業年度開始の日から6月を経過した日から2月以内。 通算子法人については、通算親法人の事業年度開始の日から6月を経過した日から2月以内。 |

|

受付窓口 |

本社(埼玉県外に本社を有する法人にあっては、県内の支店等)の所在する区域を所管する県税事務所 |

|

添付書類 |

2以上の都道府県に事務所等を有する法人が地方税法第72条の48第2項ただし書の規定による申告をする場合には、第10号様式を添付してください。 |

|

備考 |

「記載の手引について」の項目へ |

〔PDF19〕予定申告書(第6号の3様式)(その2)(PDF:1,321KB)

|

説明 |

法人県民税・事業税、特別法人事業税について、法第72条の2第1項第3号に掲げる事業を行う法人(同項第1号又は同項第2号に掲げる事業と同項第3号に掲げる事業とを併せて行う法人及び同項第1号に掲げる事業、同項第2号に掲げる事業及び同項第3号に掲げる事業を併せて行う法人を含みます。)前事業年度の確定税額を基礎として中間申告をする際に使用します。 |

|---|---|

|

受付期間 |

事業年度開始の日から6月を経過した日から2月以内。 通算子法人については、通算親法人の事業年度開始の日から6月を経過した日から2月以内。 |

|

受付窓口 |

本社(埼玉県外に本社を有する法人にあっては、県内の支店等)の所在する区域を所管する県税事務所 |

|

添付書類 |

2以上の都道府県に事務所等を有する法人が地方税法第72条の48第2項ただし書の規定による申告をする場合には、第10号様式を添付してください。 |

|

備考 |

「記載の手引について」の項目へ |

〔PDF20〕予定申告書(第6号の3様式)(その3)(PDF:1,466KB)

|

説明 |

|

|---|---|

|

受付期間 |

通算子法人については、通算親法人の事業年度開始の日から6月を経過した日から2月以内。 |

|

受付窓口 |

本社(埼玉県外に本社を有する法人にあっては、県内の支店等)の所在する区域を所管する県税事務所 |

|

添付書類 |

2以上の都道府県に事務所等を有する法人が地方税法第72条の48第2項ただし書の規定による申告をする場合には、第10号様式を添付してください。 |

|

備考 |

「記載の手引について」の項目へ |

〔PDF21〕外国関係会社に係る控除対象所得税額等相当額の控除に関する明細書(第7号様式)(その1)(PDF:446KB)

|

説明 |

控除対象所得税額等相当額を、法人県民税法人税割額から控除しようとする場合に記載し、申告書又は更正請求書に添付します。 |

|---|---|

|

受付期間 |

添付する申告書又は更正請求書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF22〕外国の法人税等の額の控除に関する明細書(その1)(第7号の2様式)(PDF:654KB)

〔PDF23〕控除余裕額又は控除限度額を超える外国税額の計算に関する明細書(第7号の2様式別表1)(PDF:327KB)

|

説明 |

外国において課税された外国の法人税等の額を、法人県民税法人税割額から控除しようとする場合に記載し、申告書又は更正請求書に添付します。 |

|---|---|

|

受付期間 |

添付する申告書又は更正請求書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF24〕控除限度額の計算に関する明細書(第7号の2様式別表2)(PDF:288KB)

|

説明 |

外国の法人税等の額の控除に関する明細書(その1)、及び控除余裕額又は控除限度額を超える外国税額の計算に関する明細書を申告書又は更正請求書に添付する法人のうち、法人県民税法人税割が標準税率を超える税率で課される道府県に事務所または事業所を有する法人が、法人県民税の控除限度額を実際に課された税率を用いて計算する場合に記載し、申告書又は更正請求書に添付します。 |

|---|---|

|

受付期間 |

添付する申告書又は更正請求書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF25〕適格合併等に係る合併法人等の調整後の控除余裕額又は控除限度額を超える外国税額の計算に関する明細書(第7号の2様式別表3)(PDF:594KB)

|

説明 |

地方税法施行令第9条の7第8項の規定の適用を受ける場合に添付します。第7号の2様式別表1にあわせて提出してください。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF26〕適格分割等に係る分割法人等の調整後の控除余裕額又は控除限度額を超える外国税額の計算に関する明細書(第7号の2様式別表4)(PDF:416KB)

|

説明 |

地方税法施行令第9条の7第17項の規定の適用を受ける場合に、第7号の2様式別表1にあわせて提出してください。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF27〕適格合併等に係る合併法人等の調整後の控除未済外国税額の計算に関する明細書(その1)(第7号の2様式別表5)(PDF:408KB)

|

説明 |

地方税法施行令第9条の7第20項の規定の適用を受ける場合に、第7号の2様式にあわせて提出してください。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF28〕適格分割等に係る分割法人等の調整後の控除未済外国税額の計算に関する明細書(その1)(第7号の2様式別表6)(PDF:269KB)

|

説明 |

地方税法施行令第9条の7第27項の規定の適用を受ける場合に、第7号の2様式にあわせて提出してください。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

なし |

|

備考 |

「記載の手引について」の項目へ |

〔PDF29〕税額控除不足額相当額及び税額控除超過額相当額の計算に関する明細書(その1)(第7号の2様式別表7)(PDF:469KB)

|

説明 |

通算法人が地方税法第53条第42項又は43項の規定の適用を受ける場合に、第7号の2様式にあわせて提出してください。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

過去適用事業年度の過去当初申告税額控除額の控除に関する事項を記載した第7号の2様式及び同様式別表1から別表6までの明細書並びに過去適用事業年度の税額控除額の控除に関する事項を記載した同様式及び同様式別表1から別表6までの明細書を添付してください。 |

|

備考 |

「記載の手引について」の項目へ |

〔PDF30_1〕特定寄附金を支出した場合の税額控除の計算に関する明細書(第7号の3様式)(令和6年4月1日以後開始事業年度用)(PDF:450KB)

〔PDF30_2〕特定寄附金を支出した場合の税額控除の計算に関する明細書(第7号の3様式)(令和4年4月1日以後開始事業年度用)(PDF:337KB)

〔PDF30_3〕特定寄附金を支出した場合の税額控除の計算に関する明細書(第7号の3様式)(令和2年4月1日以後開始事業年度用)(PDF:501KB)

〔PDF30_4〕特定寄附金を支出した場合の税額控除の計算に関する明細書(第7号の3様式)(令和元年10月1日以後開始事業年度用)(PDF:101KB)

※ 令和元年9月30日以前に開始する事業年度の様式が必要な場合は、所管の県税事務所にお問合せください。

|

説明 |

特定寄附金を支出した場合の税額控除の適用を受ける場合、第6号様式にあわせて提出してください。 |

|---|---|

|

受付期間 |

添付する申告書の提出期限まで |

|

受付窓口 |

申告書を提出する県税事務所 |

|

添付書類 |

寄附金を受けた地方公共団体が当該寄附金の受領について交付する受領証の写し |

|

備考 |

「記載の手引について」の項目へ |

お問合せ先

法人県民税・事業税のお問合せ窓口

所管の県税事務所にお問合せください。

また、お手元に届いた申告書等に関するご相談は、その申告書を発送した県税事務所にお問合せください。

|

事務所名 |

電話番号 |

所管区域 |

|---|---|---|

|

048-822-5526 |

さいたま市(岩槻区を除く) |

|

|

048-252-3572 |

川口市、蕨市、戸田市 |

|

|

048-772-7140 |

鴻巣市、上尾市、桶川市、北本市、伊奈町 |

|

|

048-463-1672 |

朝霞市、志木市、和光市、新座市 |

|

|

049-242-1662 |

川越市、富士見市、坂戸市、鶴ヶ島市、ふじみ野市、三芳町 |

|

|

04-2995-2135 |

所沢市、狭山市 |

|

|

042-972-0441 |

飯能市、入間市、日高市、毛呂山町、越生町 |

|

|

0493-23-8906 |

東松山市、滑川町、嵐山町、小川町、川島町、吉見町、鳩山町、ときがわ町 |

|

|

0494-23-2121 |

秩父市、横瀬町、皆野町、長瀞町、小鹿野町、東秩父村 |

|

|

0495-22-6100 |

本庄市、美里町、神川町、上里町 |

|

|

048-523-2036 |

熊谷市、深谷市、寄居町 |

|

|

048-556-5094 |

行田市、加須市、羽生市 |

|

|

048-737-2206 |

さいたま市岩槻区、春日部市、久喜市、蓮田市、幸手市、白岡市、宮代町、杉戸町 |

|

|

048-962-2218 |

草加市、越谷市、八潮市、三郷市、吉川市、松伏町 |